今年有投资者质疑,为何企业财报不差但股价不佳,我们认为,当股价不顾好消息而持续被抛售时,就是熊市了

从9月中旬起,摩根士丹利首席美股策略师Michael Wilson变给出了美股已经处于“滚动熊市”的预言,10月11日美股新一轮抛售前他也指出,此前一周利率迅速走高就是市场的转折点,“熊市要来了”。而今,预言颇为精准的Wilson又断言:“美股已经处于熊市中了!”

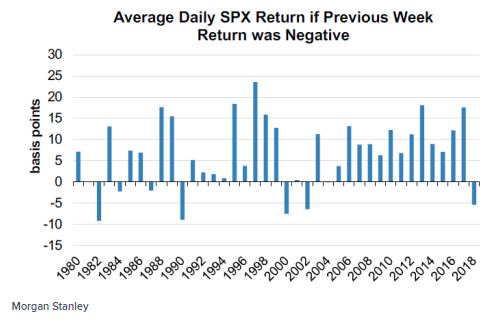

Wilson团队发现,今年以来标普500大盘在滚动五日录得跌幅后,第六个交易日的平均亏损为0.05%。尽管这一跌幅很小,但与过去十六年的经验形成很大偏离。2018年也是2002年以来首次“逢低买入”的策略不再奏效,此前失效的年份颇为微妙:1982、1990和2002年美股深处熊市并结合了经济衰退;2000年是科网泡沫顶峰,也是熊市和经济衰退之前的临界点:

“上述市场罕见的举动说明,尽管2018年没有经历经济衰退,市场却在大声宣布坏消息的到来,市场已经嗅出企业盈利衰退和经济增长急剧减速的味道。今年有投资者质疑,为何企业财报不差但股价不佳,我们认为,当股价不顾好消息而持续被抛售时,就是熊市了。”

(上图来自财经媒体CNBC援引报道截图)

研报也注意到,2008-2009年是个例外,当时经济衰退且股市处于熊市,不过逢低买入的策略在上述观察指标中“奏效”了。Wilson认为,当时的环境很特殊,美联储实行激进的货币宽松政策和量宽买债项目,如此大量的刺激可能会抵消经济与企业盈利带来的真实担忧:

今年开始情况却不一样了,不仅美联储由“量化宽松”转变为“量化紧缩”,欧洲央行和日本央行也即将结束或调整各自的量宽买债政策,更何况美国财政刺激即将触顶,代表或不会重演2008年的场景。

观察可知,周一标普500大盘的表现仿佛在印证大摩的预言。上周标普指数累跌1.6%,本周一“趁低买入”的逻辑没有上演,大盘在午盘时反而下跌2%,再次跌破2700点整数关口。尽管大摩的Wilson依旧认为今年底标普500指数目标点位是2750点,代表还有近2%的涨幅,这一预期在彭博社统计的25个策略师中最低,而且Wilson建议投资者“像对待熊市一样进行交易”:

“除非趁低买入策略重新有了正回报,或者明年企业盈利减少到一个可以实现的水平,否则建议投资者像在熊市中一样交易,而不是像在牛市中一样交易。

现在美股不仅看上去像在熊市中,例如标普500成分股中至少有40%都处在技术位熊市,即从52周新高回落至少20%,而且交易起来也像熊市,即逢低买入不再有效。

从历史表现来看,当美股大盘的200日均线掉头向下时,通常需要几个月才能反弹回升。这代表需要耐心而不能仓促交易,以及要考虑逢高卖出而不是逢低买入为策略。

目前90%的滚动熊市已经结束,效果是标普500大盘的预期市盈率已从去年12月峰值收缩了18%。”

虽然美股在2月和10月经历了两次深跌盘整(从52周新高回落10%-20%),大多数华尔街分析师还是对借助“圣诞节行情”反弹抱有信心。截至上周五收盘,标普500指数今年累涨1.5%;25个彭博社统计的分析师中,有18个依旧预计年底大盘会超过9月所创的历史最高2930.75点。

不过大摩Wilson也不是第一个认为美股已处于熊市的主流分析师。华尔街见闻曾提到,在10月抛售盘整结束后,随着步入熊市的全球股指、行业板块和个股呈增加态势,法国兴业银行全球策略师、“大空头”Albert Edwards也警告称:全球性熊市很可能已经开始了。

更进一步,Wilson认为,“滚动熊市”的定义是不同板块、行业或资产轮流出现下跌,起因是利率走高和不再协同的全球经济扩张,这将给金融市场带来严重破坏,最终会伤害到本轮牛市的引领者:科技股。果然,科技板块引领了美股10月暴跌,今年前九个月还保险翻倍,周一美股五大科技巨头FAANG均跌入熊市区间:

纽交所FANG 指数跌3.7%,触及今年4月以来的最低水平。Facebook较高点跌近40%,奈飞较高点跌35.6%,亚马逊较高点跌25.4%,Alaphabet较高点跌20.3%。今年迄今,Facebook跌超25%,Alphabet也由涨转跌,不过苹果仍涨不足12%,奈飞年内涨幅在FAANG中领先。

由于重点科技成长股已经受到“屠戮”,Wilson建议投资者远离估值很高的个股,未来风险将主要集中于高估值倍数的个股层面,特别是那些本来不值得超高估值溢价,但受益于羊群效应而大涨的股票,例如上周财报后英伟达暴跌就是一个很好的例子,苹果和奈飞等明星股也已被质疑。

当然,市场上并不缺乏反对的声音。金融博客Zerohedge指出,摩根大通量化及衍生工具研究部主管Marko Kolanovic周一在美股跌幅不断扩大之际,再次重申逢低买入的逻辑成立。理由是,此前风险偏好被两个核心变量辖制,一是担心美联储加息超过中性利率,二是担心贸易摩擦升级。

Kolanovic认为,上周这两大迹象都有所好转,特别是美联储一二把手等货币政策制定者表达了“加息到中性利率就好”的信号,基本可以被解读为“一个有效的降息声明”。再结合创纪录的四季度企业股票回购活动,都有助于美股市场在年底重新走高。

野村证券的多资产策略总经理Charlie McElligott则认为,美联储释放的信号虽然鸽派,但较为复杂,因为加息政策鹰派转鸽派实际等于在看衰经济增长。未来的状况将是:增长在减速、财政刺激在快速消失、金融状况呈“净趋紧”状态,货币政策接近不再是刺激性的水平。