本文来自全天候科技

传出推迟上市消息近两个月后,腾讯音乐首次公开募股(IPO)终于有了新进展。

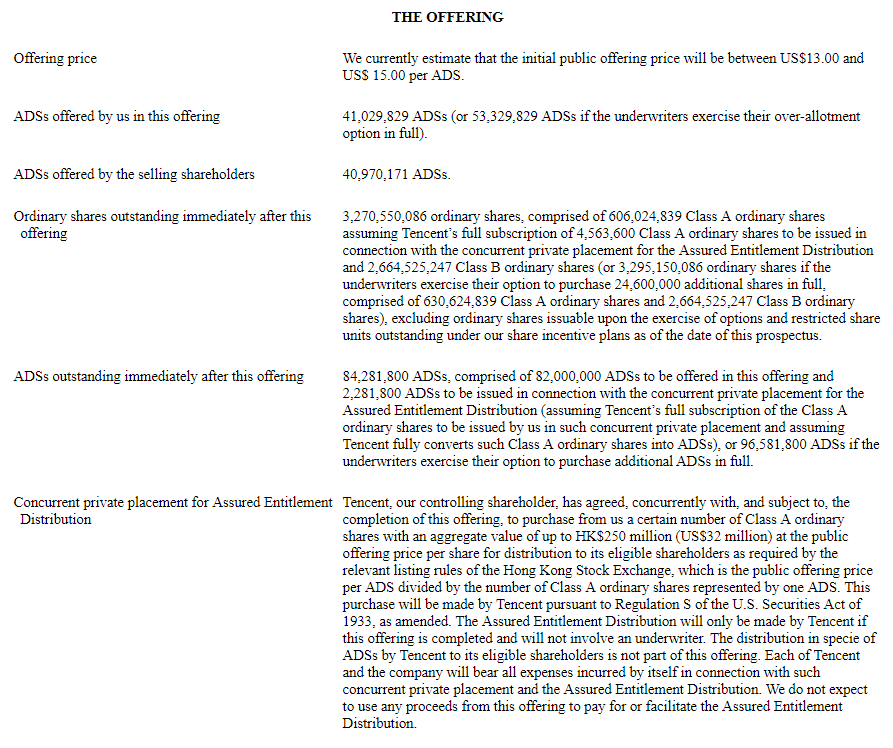

12月3日,腾讯音乐更新了IPO招股书,计划发行4102.98万股美国存托股票(ADS),售股股东还将发售额外4097.02万股ADS。每股ADS代表两股A类普通股,每股票面价值0.000083美元。腾讯音乐还授予IPO承销商1230万股ADS的超额配授权。

来源:招股书

来源:招股书

另外,腾讯音乐预计,IPO发行价在每股ADS 13美元至15美元之间。

今日(12月3日)早间,IFR报道就曝出了腾讯音乐今日将提交美国IPO申请的消息,称腾讯音乐拟筹资12亿美元,估值介于220至250亿美元。

11月22日,彭博社援引知情人士消息称,腾讯音乐暂时计划12月4日开始就IPO接受投资者认购,预计12月12日在纽约挂牌交易。该知情人士还表示,腾讯音乐本次IPO总发行规模将小于10亿美元,估值在220亿到250亿美元之间,截至当时已获超过10倍的机构认购意向。目前敲定的机构投资者全部为长线基金,他们认为目前的价格为后市的上涨留足了空间。

事实上,腾讯音乐的上市日程已经推迟了一个多月。《华尔街日报》此前报道称,由于爆发全球性股市抛售潮,原定于10月22日当周正式挂牌交易的腾讯音乐将IPO推迟至11月份。

该报道还披露了更多细节,称腾讯音乐已与其IPO承销方举行了会议,商讨设定IPO价格区间。熟料,在此期间全球股市大跌,因此双方决定耐心等待几周,因为股市动荡有可能打击新股上市价格。但整个11月,腾讯音乐IPO都处于搁浅状态,没有任何进展。

不过,值得一提的是,IFR和彭博社公布的估值虽较此前250亿-300亿美元估值有小幅缩水,但较去年母公司腾讯,以及与瑞典流媒体音乐巨头Spotify Technology SA进行三方交叉持股时的125亿美元估值仍然翻了约一倍。

另外,在募资规模方面也没有太大变动。虽然腾讯音乐此前没有透露其寻求的融资规模,但招股书中称,预期的总发行价为10亿美元。

更新的招股书显示,腾讯音乐2018年前三季度营收为135.88亿元人民币,净利润为27.07亿元人民币。截至2018年6月30日,腾讯音乐拥有现金和现金等价物95.29亿元人民币。

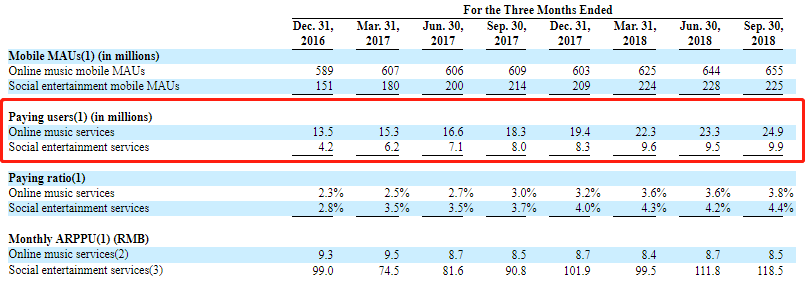

在用户方面,2018年第三季度,平台月活用户已突破8亿,每个活跃用户日均花在平台上的时间超70分钟。其付费用户也在稳定增长:从2016年第四季度的1770万人增加至2018年第三季度的3480万人;其中,在线音乐服务付费用户数从1350万人增加到2490万人,社交娱乐服务付费用户数从,420万人增加到990万人。

来源:招股书

来源:招股书

美国IPO研究公司IPOBoutique.com数据显示,腾讯音乐将于12月12日在纽交所挂牌交易,交易代码为“TME”。